Pesquisa analisa o cenário de Corporate Venture Capital no Brasil

Relatório mostra que metade das grandes empresas já realizaram ou realizam iniciativas de Corporate Venture Capital.

O Corporate Venture Capital (CVC) é uma modalidade de investimento voltada às médias empresas ou startups. (Foto :Agência Brasil)

O Corporate Venture Capital (CVC) é uma modalidade de investimento voltada às médias empresas ou startups. (Foto :Agência Brasil)

Com o objetivo de entender o panorama do Corporate Venture Capital no Brasil, a Confederação Nacional da Indústria (CNI), a Mobilização Empresarial pela Inovação (MEI) e a consultoria de inovação ACE Cortex realizaram uma pesquisa inédita sobre o tema. As empresas entrevistadas fazem parte da MEI, grupo de empresas estabelecidas no mercado que investe em startups ou em empreendimentos de base tecnológica, com o faturamento médio anual acima de R$ 300 milhões.

O Corporate Venture Capital (CVC) é uma modalidade de investimento voltada às médias empresas ou startups. Ele pode ser definido como uma estratégia de investimentos, realizados por grandes corporações, para comprar empresas inovadoras, das pequenas – como as startups, por exemplo – até as de grande porte.

O CVC é dividido em duas categorias. A CVC interno, quando a empresa investe nos próprios colaboradores. E a CVC externo. Neste modelo a empresa investe em outros negócios, seja aplicando capital em fundos de investimento ou criando seu próprio CVC.

A pesquisa reuniu empresas de mais de 15 setores, entre eles de tecnologia, metalúrgico, alimentício, químico, farmacêutico, e visa entender o cenário de CVC no país. Entre as respondentes, 49,2% declararam que realizam ou já realizaram atividades de corporate venture capital. Entre as que não realizam (50,9%), 10,2% informaram que estão se preparando para realizar investimentos de CVC.

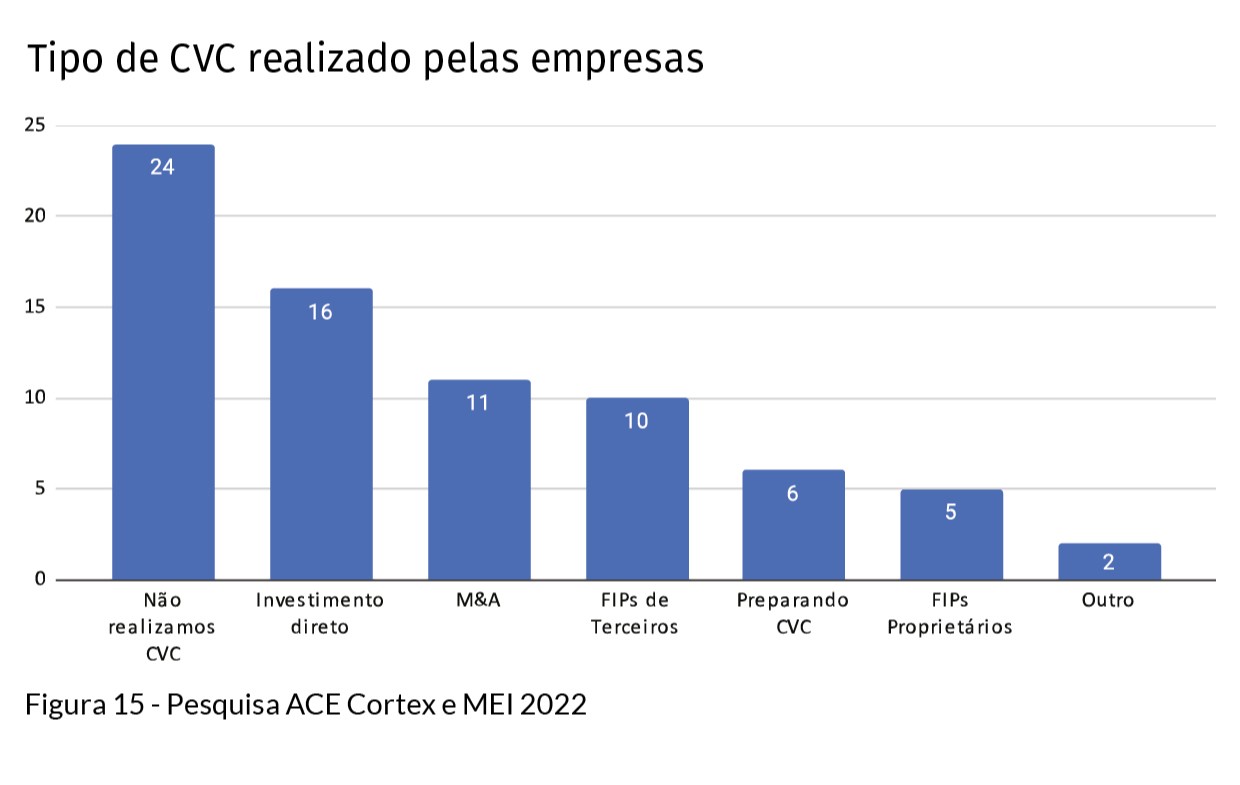

Das que realizam CVC, 59,3% o fazem por meio de investimento direto. O segundo veículo mais usado para investimentos de CVC são as ações de fusão e aquisições (Mergers & Acquisitions, do inglês). Os Fundos de Investimentos em Participações (FIPs) são o terceiro veículo mais utilizado.

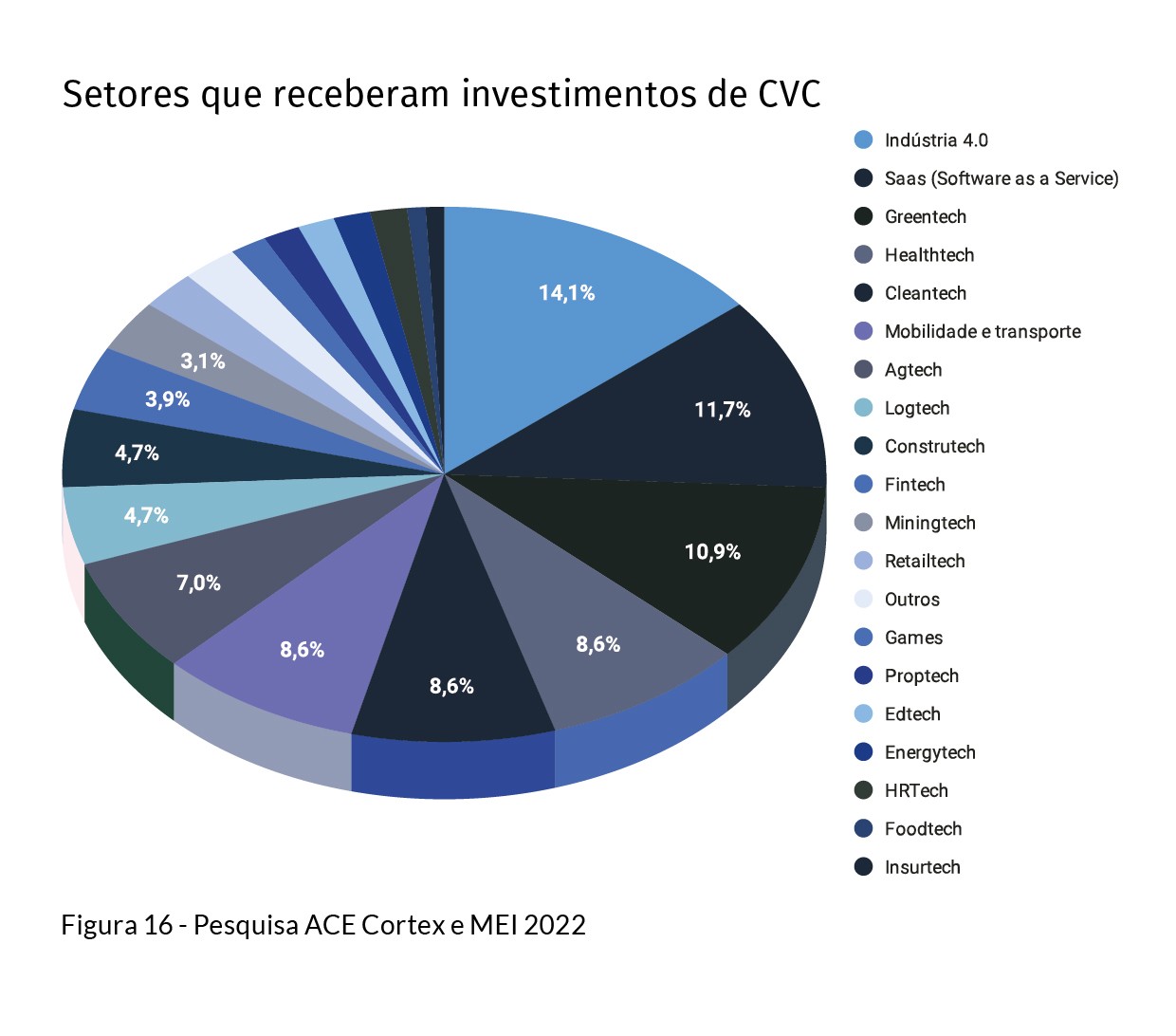

Os investimentos das empresas que declararam realizar CVC se concentram em startups ofertantes de soluções ligadas à Indústria 4.0 (14,1%), seguidos por investimentos em soluções de Software as a Service (SaaS) (11,7%). O terceiro tema que mais recebe investimentos das empresas é Greentech - startups que atuam com sustentabilidade - (10,9%).

A falta de informação sobre as possíveis formas e benefícios do CVC, representando 41,7% das respostas, foi o principal motivo para não realizar essa forma de investimento. Entre as outras respostas estão a "não é um foco estratégico da empresa" (20.8%), "dificuldade para encontrar startups com soluções para as demandas" (12.5%), "matriz internacional concentra CVC" (12.5%) e "falta de recursos da empresa" (8.3%).

Na avaliação da diretora de Inovação da CNI, Gianna Sagazio, são vários os elementos que influenciam na capacidade de inovação de um país, mas certamente o investimento empresarial sempre será um dos mais determinantes para tornar um país mais inovador.

“E o Corporate Venture Capital é um dos tipos de investimento empresarial em inovação que mais cresce no mundo e, especialmente, no Brasil. Por isso, a CNI e a MEI, em parceria com a ACE Cortex, trabalharam para produzir esse material que visa informar as empresas brasileiras sobre o panorama do CVC e seu potencial como estratégia de inovação aberta para as empresas”, explica Gianna.

“Além disso, a pesquisa com empresas da MEI sobre suas práticas de CVC serve como benchmark para incentivar outras empresas e startups a se engajarem nesse tipo de investimento”, destaca.

Entre outras informações do relatório estão:

- Tipo de investimento: os programas de CVC com mais de 6 anos, em sua maioria, utilizam o investimento direto do balanço. Já programas mais recentes, de 1 a 3 anos, utilizam FIPs.

- Equipes: 48% dos respondentes que realizam CVC possuem uma área interna responsável por essas iniciativas. Um terço das corporações que realizam essas iniciativas dividem a responsabilidade entre times de áreas distintas. Apenas 5 empresas possuem uma estrutura e gestor focado em CVC.

- Quantidade de investimentos: cerca de 50% dos respondentes que realizam CVC possuem menos de 5 investimentos e menos de 3 anos de atuação. 55% ainda não tiveram um exit de investimento, ou seja, ainda não completaram toda a jornada de um CVC.

- As empresas que atuam há mais de 6 anos e que possuem um grande volume de investimentos (80% destas fizeram mais de 5 investimentos diferentes) são puxadas pela influência internacional (47% destas têm sede estrangeira) e investem em startups nacionais e internacionais (60% destas).

- As empresas que atuam há menos de 3 anos são, em sua maioria, nacionais (85%) e com foco de investimento em tecnologias nacionais (78%). A maior parte das empresas que realiza CVC (75%) buscam startups em escala, ou seja, com mais maturidade. Essa tendência se difere do panorama geral brasileiro, que possui foco maior em startups early stage. No recorte de empresas com sede estrangeira, a busca por startup no estágio de MVP cai (22% - 2 de 9) comparado a 45% (9 de 20) de nacionais.

- As temáticas de sustentabilidade são prioridades, principalmente no recorte de empresas estrangeiras – 77% destas investem em Greentechs contra 30% das empresas nacionais. Esse movimento pode sinalizar possível temática crescente nos próximos anos.

- Entre as empresas que investem em startups no estágio MVP, a Healthtech se destaca em 1º lugar. No recorte de empresas com sede no estado de São Paulo, a Healthtech aparece em 2º lugar. Essa temática acompanha a evolução do tema no Brasil e no exterior desde o começo da pandemia.

- Quase a unanimidade - 98% - das empresas respondentes que atuam com CVC têm ao menos uma outra iniciativa de relacionamento com startups.